Сегодня в центре нашего внимания самая крупная в мире по управляемым активам и одна из крупнейших по рыночной стоимости инвестиционная компания — BlackRock.

По состоянию 4-й квартал 2019-го в управлении BlackRock находится $7,4 трлн, благодаря которым она оставляет Vanguard завистливо медитировать на чарты и статистику. Как же появилась BlackRock и как она стала самой крупной в мире?

- От «черного камня» до «черной скалы»

- Структура и особенности BlackRock

- Основные направления деятельности

- «Теневой банк» мира и разрушители экологии

От «черного камня» до «черной скалы»

В 1988-м Лоуренс Финк (только-что ушедший из First Boston) вместе с семью энтузиастами, решили создать собственную компанию по управлению активами. За поддержкой (деньгами) обратились к Питеру Питерсону из The Blackstone Group. В Blackstone оценили концепцию Финка, основанную на управлении рисками, и выдали на этот стартап $5 млн в обмен на 50% акций его предприятия.

В период с 1989 по 1994-й активы под управлением компании выросли из $2,7 млрд до $54 млрд, а доля Blackstone снизилась с 50% до 35%. Свое имя — BlackRock предприятие получило в 1992-м, когда рассматривалась возможность выхода на IPO.

В результате в 1994-м подразделение BlackRock, продающее ипотечные активы (те самые, из-за которых рынок посыпется в 2008-м), а с ним и Лоуренс Финк за $240 млн перешли к PNC Bank Corp, который до сих пор является крупнейшим акционером компании.

В 1998-м BlackRock таки вышла на IPO с ценой $14 за акцию (сейчас более $500) и превратилась в настоящий финансовый локомотив. В последующие годы они скупили много компаний, но, пожалуй, лучшим приобретением можно назвать Barclays Global Investors с биржевым фондом iShares. За $13,5 млрд BlackRock получила фонд с активами на $1,2 трлн.

Сейчас это мировая корпорация из «Большой Четверки», предоставляющая консалтинговые и инвестиционные услуги и продукты для частных и институциональных клиентов. В ее послужном списке контракты с ФРС, ЕЦБ и правительствами, а в инвестиционном портфеле акции банков и технологических гигантов.

Структура и особенности BlackRock

Парень, который очень не хотел рисковать

Мы помним о том, что к Питерсону Финк пришел из First Boston — он сам уволился, но причиной этому стала потеря его подразделением $100 млн из-за неверного прогноза динамики процентных ставок. Ларри не уволили, но отношения с коллегами сильно усложнились и он просто ушел.

Однако из этой истории Финк сделал важный вывод — нельзя проводить инвестиции без грамотной оценки и управления рисками.

Если вы родились после 2000-го, то наверняка уверены, что первые компьютеры появились году так в 95-м, но на самом деле уже в конце 80-х у First Boston были вычислительные мощности, занимающиеся оценкой рисков.

Более 2000 сотрудников занимаются обслуживанием этой системы. Также у них есть аналитические сервисы Green Package, PAG и AnSer.

Фактически своему успеху BlackRock как инвестиционная корпорация обязана не Финку, а Алладину, который видимо смог исполнить все желания своего повелителя.

Централизованность

Аналитика как основа работы корпорации сильно повлияла и на ее структуру. Если в том же Vanguard каждое подразделение является дочерней компанией и решает свои проблемы самостоятельно, то есть работает почти автономно, то в BlackRock все структурные подразделения пользуются BlackRock Solutions. Это аналитический сектор с тем самым Алладином, который оценивает все сделки и инвестиции.

Насколько подразделения зависят от BlackRock Solutions, сказать сложно, но, по всей видимости, все инвестиции за исключением разве тех, которые вкладываются в ETF, предварительно проходят через сотрудников этого отдела.

Подразделения и владельцы

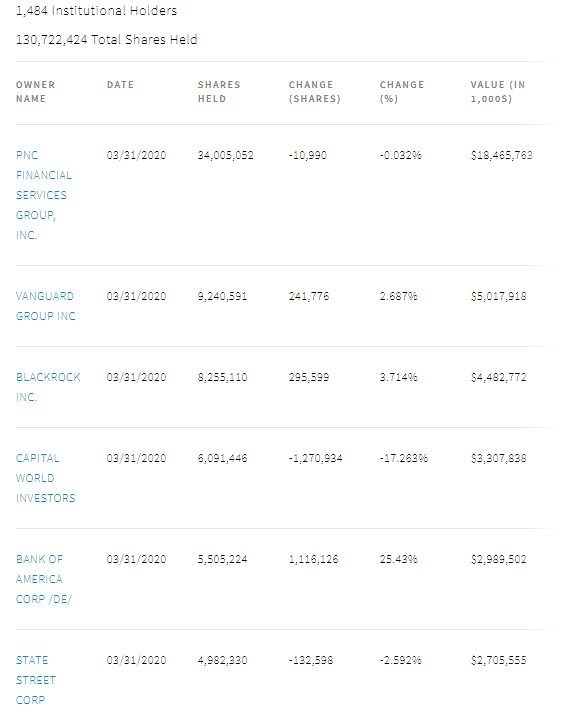

По данным NASDAQ рыночная стоимость BlackRock составляет чуть больше 72,5 млрд, а 85% акций компании владеют институциональные инвесторы:

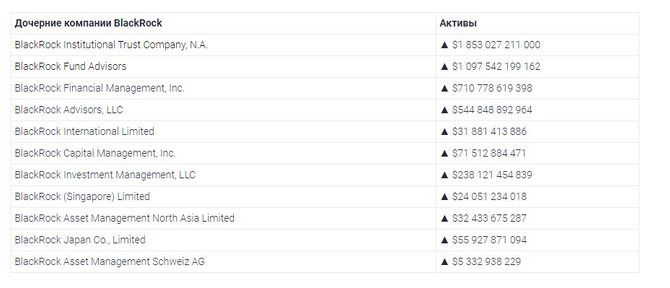

При этом компания включает следующие дочерние подразделения:

Большая часть управляемых средств (по состоянию на 2017-й это $3,5 трлн из $5,3) распределена именно между этими дочерними компаниями. Еще $1,5 трлн приходилось на ETF и $300 млн на коллективные фонды. По данным официального сайта (хотя данные там еще за 2015-й) у BlackRock 70 офисов в 30 странах мира и клиенты в 100 странах.

Кстати, компания кажется вполне успешно оклемалась после «мартовских качелей» и почти восстановилась до предкарантинного уровня:

Основные направления деятельности

Корпорация BlackRock включает два мощных крыла — аналитическое и инвестиционное, и представлены они следующими видами услуг:

Financial Markets Advisory

FMA — это подразделение BlackRock предоставляющее консалтинг по инвестированию и управлению рисками. Фактически большая часть активной деятельности компании — это именно финансовая аналитика и анализ рисков. Клиентами FMA являются как институциональные, так и частные инвесторы.

Кстати — в 2009-м ФРС заказал у BlackRock анализ «токсичных активов», оставшихся на рынке после кризиса. В 2010-м по контракту с ЕЦБ проверила финансовую отчетность ирландских банков, а в 2011-м по заказу Национального банка Греции провела полный анализ состояния банков страны.

Отдельно выделяют услуги BlackRock Solutions (он работает и на клиентов, и на саму компанию) и платформы Алладин. В 2018-м под его управлением было более $10 трлн от 150 институциональных инвесторов со всего мира. Из-за этого некоторые аналитики видят угрозу в Алладине — другие компании просто получают готовые данные, не проводя собственных исследований, что ставит их в зависимость от BlackRock.

Инвестиционные фонды

У BlackRock под управлением находится 3 основных типа инвестиционных фондов:

«Теневой банк» мира и разрушители экологии

В заговорщицких теориях BlackRock часто выступает как «теневой банк» — эдакие ребята, которые для «своих» всегда найдут деньги в обход банковской системы.

В качестве одного из примеров «злодеяний» наводят историю с оператором отповолоконных сетей — Zayo. В 2012-м они хотели разместить через банк крупную партию облигаций, но столкнулись с проблемами. BlackRock выкупили большую часть этих облигаций в обмен на право участвовать в разработке условий эмиссии, а обычно это делают только банки. Не забудем и то, что BlackRock прикупили и одно из подразделенией Barclays — «фамильного банка» Ротшильдов.

Впрочем, шлейф теневого правительства тянется за всеми крупными инвестиционными компаниями, но BlackRock дополняет его еще и выбросами нефтедобывающих и угольных предприятий. Friends of the Earth еще в 2018-м говорили, что общий выброс предприятий, в которые инвестирует компания составляет 9,5 гигатонн (тогда — порядка 30% от мирового выброса). Тогда же была запущена кампания BlackRock's Big Problem, связана экологическими проблемами, провоцирующими инвестиционной компанией.

Неизвестно, что довело Финка — кампания Big Problem или Гретта Тунберг, переплывающая Атлантический океан, но в 2020-м он таки сделал заявление, в котором сообщил, что BlackRock действительно сильно подросла и в будущем скорректирует свои инвестиции, выводя деньги из углеродного топлива в первую очередь — угля. О долях в крупнейших нефтехолдингах Ларри не упомянул.

Как бы там ни было, а BlackRock владеет достаточными средствами, чтобы стимулировать или тормозить развитие целых отраслей и должна осознавать свою социальную ответственность и степень влияния на финансовый рынок — как в США, так и на мировой.

Читайте также:

FAANG: непробиваемый щит для Wall Street?