Последние исследования Arcane Research и некоторых других аналитиков демонстрируют резкое повышение корреляции между биткоином и фондовым рынком, в частности, индексом S&P 500.

Чем вызваны синхронные движения активов, позиционирующих себя, как независимые и стоит ли считать, что традиционные финансы таки подмяли под себя биткоин?

Черный крипто-лебедь

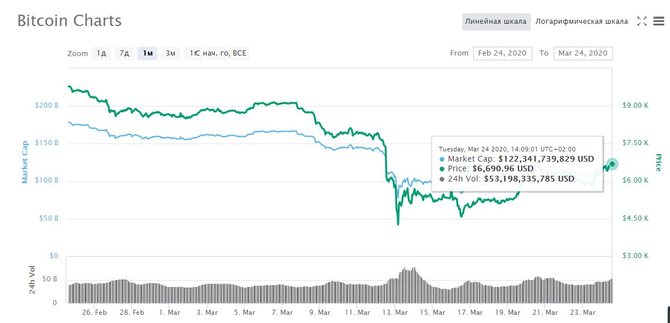

Выбравшись за пределы Поднебесной, коронавирус быстро распространился не только в Западной Европе, но и по всем крупнейшим мировым рынкам, нагнав сильную панику на инвесторов и держателей ценных бумаг. И, похоже, разминуться с «черным лебедем» не сумел даже биткоин, обрушившись в «черную пятницу» 13 марта 2020 года вместе с фондовой биржей:

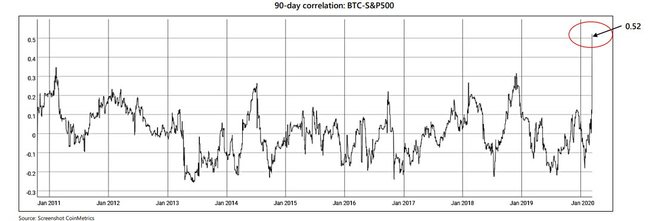

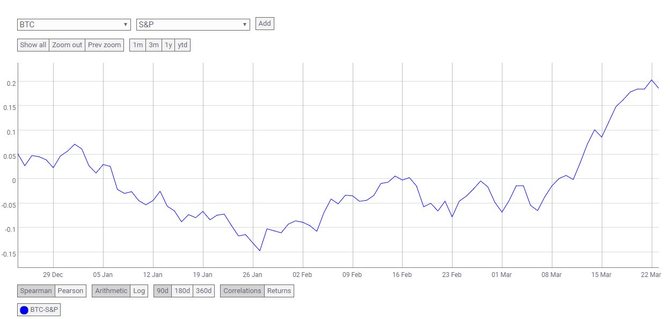

На фоне этого Arcane Research, аналитики которой давно отслеживают связь биткоина и традиционных финансовых рынков, опубликовала отчет от 13 марта. Если верить приведенным в нем данным, то уровень корреляции между биткоином и индексом S&P 500 достиг исторического максимума — 0,52, позже этот показатель и вовсе вырос до 0,58:

Правда, на данный момент есть уже и второй отчет от Arcane Research, в котором отмечается тренд на снижение корреляции между традиционным рынком и биткоином. Так, с максимума в 0,584 по состоянию на 20 марта индекс корреляции снизился до 0,48:

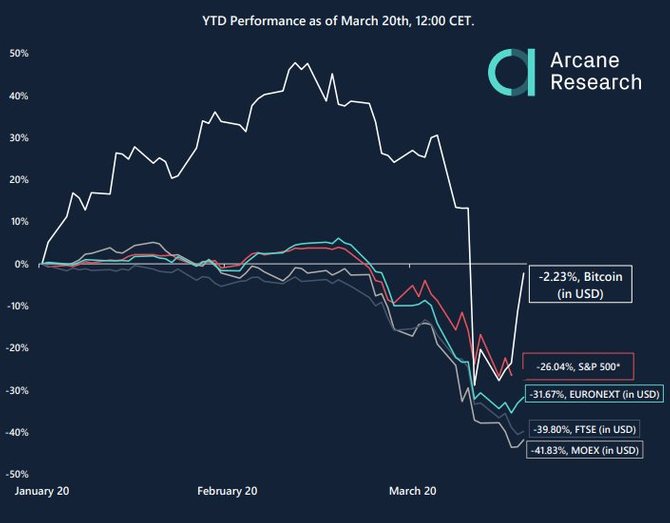

А разрыв в темпах восстановления позволяет надеяться на развитие этой тенденции в будущем:

Как можно понять из этого графика, биткоин по состоянию на 20 марта вышел из «мартовских качель» почти невредимым, по сравнению с январскими ценами, в то время как тот же S&P 500 просел на 26% и, похоже, продолжает проседать. Другими словами, биткоин после минимумов в $4 200 смог отскочить за 11 дней до $6 690:

А S&P 500 явно не смог, и разворот тренда все еще не наблюдается. Кажется, коронавирус куда глубже заразил традиционные финансовые рынки, чем криптовалюты:

Несколько иные данные приводит Coinmetrics.io. Если верить их графику, то индекс корреляции BTC-S&P 500 сейчас на уровне 0,1 и сейчас как раз прошел пиковые значения:

Методика оценки у Coinmetrics и Arcane Research существенно отличается, судя по разрыву в цифрах, однако и там и там анализ демонстрирует стремительное повышение корреляции и зарождение обратной тенденции. К тому же, биткоин куда быстрее оправляется от ценовых падений, чем традиционные финансы.

НеЗависимый биткоин?

Мартовские потрясения и стремительный рост корреляции между биткоином и фондовым рынком дали аналитикам основания усомнится в независимости криптовалют, которую всегда доказывали их приверженцы. И, действительно, индекс в 0,584 свидетельствует о том, что биткоин сильно зависит от традиционных финансов, что несколько подрывает его ценность в глазах инвесторов.

Однако такие же основания были и конце 2017-го, когда S&P 500 и биткоин синхронно обрушились, и в начале 2019-го, когда наблюдался их синхронный рост. А вот уже во второй половине 19-го S&P 500 начал проседать, в то время как биткоин продолжил свое ралли.

Пиковые же мартовские значения, очевидно, демонстрируют только временный рост корреляции, т.к. взлет от 0,2 до 0,52 произошел буквально за три дня, а еще через неделю тренд пошел на спад, который мы, скорее всего, увидим и дальше. Но почему возник этот пик?

В целом, все можно объяснить довольно просто — биткоин хоть и отгородил себя от традиционных финансов и технологически и экономически все же не существует в вакууме. И акциями топовых американских компаний из S&P 500 и криптовалютой торгуют люди — трейдеры, которые своими действиями реагируют на внешние обстоятельства. Обрушился ведь не только S&P 500, но и Гонконгские и Европейские индексы, что свидетельствует о панических настроениях на всем рынке.

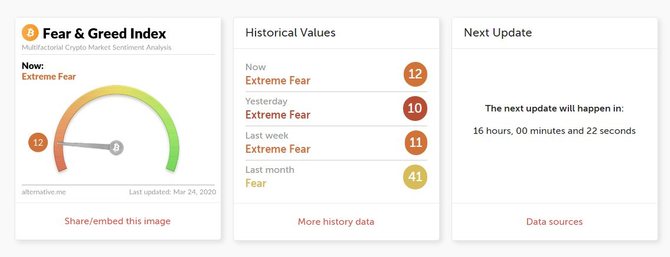

Когда рынок паникует, рост демонстрируют золото, облигации и другие защитные активы, к которым биткоин с учетом его волатильности и относительно короткого времени оборота отнести пока что нельзя. Логика тут проста — когда инвесторы и трейдеры паникуют они выходят из всего, будь-то корпоративные акции или биткоин. Косвенно это подтверждается и биржевыми индексами. Вот, например индекс страха и жадности биткоина:

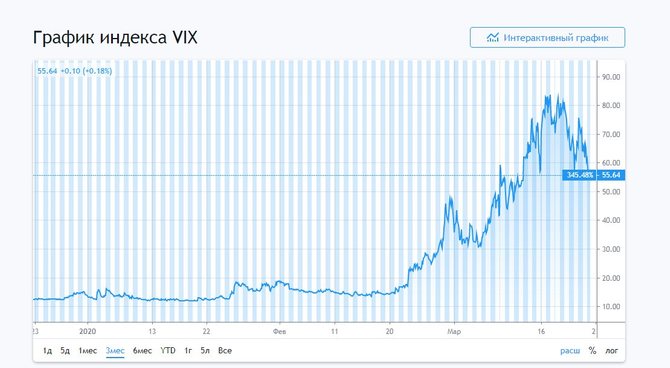

А вот индекс волатильности, он же «индекс страха» S&P 500, предоставляемый CBOE:

За месяц показатель ожидаемой волатильности (читай страха) по отношению к активам, входящим в S&P 500 вырос с 15% до 83%.

Рыночные игроки паникуют, и паникуют как на традиционных рынках, так и на криптовалютных, поэтому говорить о наличии корреляции между биткоином и фондовым рынком только из-за «мартовских качелей», как минимум, недальновидно.

Так, если фондовый рынок все таки сделает разворот (на что можно надеятся, судя по падению индекса страха), то эксперты вновь заговорят о корреляции т.к. S&P 500 вслед за биткоином пойдут вверх. Это происходит не из-за взаимосвязи между активами, а в рамках глобального, скорее психологического, чем экономического тренда.

Читайте также:

PlusToken: пирамида, которая пошатнула курс биткоина

Какой будет цена биткоина в период кризиса 2020: три сценария